En 2021, l’industrie avicole d’Afrique de l’Ouest a fourni seulement 26% de sa demande en viande de poulet. La production locale augmente deux fois moins vite que les importations. Plusieurs raisons à cela.

Dans les pays d’Afrique de l’Ouest, les filières avicoles locales peinent à satisfaire la demande vigoureuse de viande de poulet en raison notamment des importations à bas prix provenant de pays occidentaux qui subventionnent les éleveurs, des coûts de production élevés et de l’absence de transformation de la production locale, selon un rapport publié en juin dernier par Ecofin Pro, la plateforme de l’agence Ecofin dédiée aux professionnels de plusieurs secteurs.

Intitulé « La viande de poulet en Afrique de l’Ouest : le long chemin vers l’autosuffisance », le rapport précise que la production de viande de poulet fraîche ou réfrigérée a atteint environ 903 000 tonnes à l’échelle régionale en 2021, ce qui représente 26% de l’offre totale des viandes.

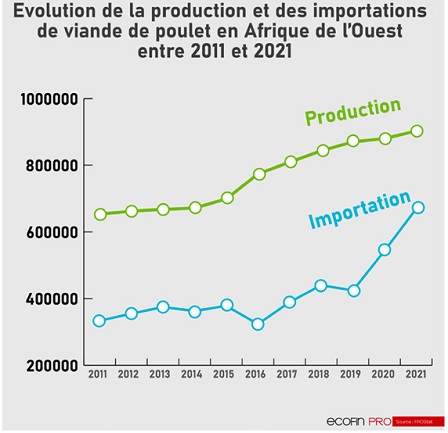

La production de la viande de poulet, qui constitue la source de protéines animales privilégiée dans toutes les couches de la population aussi bien en milieu urbain que rural dans la région, a affiché un taux de croissance annuel moyen (TCAM) de 3,3%, sur la période 2011-2021 soit le 3ème taux de croissance le plus élevé du continent après l’Afrique du Nord (6,57%) et l’Afrique orientale (4,79%).

Les principaux producteurs en Afrique de l’Ouest sont le Nigeria, le Burkina Faso, le Sénégal, le Ghana et la Côte d’Ivoire.

La production de la région a cependant évolué à un rythme moindre par rapport à la vigueur de la consommation tirée par le boom démographique et l’urbanisation galopante.

Ce déficit de l’offre a entraîné une forte hausse des importations depuis l’Union européenne, les États-Unis et l’Amérique du Sud (Brésil principalement), propulsant la région au rang de premier marché d’importation de viande de poulet sur le continent africain.

D’après les données de l’annuaire statistique l’Organisation pour l’alimentation et l’agriculture (FAOStat), le volume des importations a plus que doublé entre 2011 et 2021 passant d’environ 333 500 tonnes à 670 000 tonnes. Ainsi, le TCAM des importations en volume s’est établi à 7,21% entre 2011 et 2021, soit plus du double du taux d’évolution de la production sur la période.

Dans le même temps, la valeur des achats s’est établie à plus de 747 millions de dollars en 2021, soit 35% de la valeur totale des importations africaines. Cette tendance haussière a été portée principalement par le Ghana, le Bénin, la Guinée et le Libéria. Ensemble, ces quatre pays ont compté pour près de 79% du stock régional importé en 2021 et pour 84% des dépenses globales.

Des facteurs endogènes et exogènes

Le rapport élaboré par notre confrère Espoir Olodo souligne dans ce cadre que la faiblesse de l’industrie avicole en Afrique de l’Ouest s’explique par des facteurs liés aux caractéristiques des modes de production de la région ainsi que par plusieurs facteurs externes.

Le principal facteur exogène reste les importations à bas prix provenant de nombreux pays occidentaux qui appliquent pour la plupart des politiques de subventions. Ces pays expédient leurs produits vers l’Afrique de l’Ouest à des prix défiant toute concurrence et plombent la compétitivité des acteurs locaux du secteur. Selon une étude parue en 2021 sur l’impact des importations sur la filière avicole béninoise, le prix du kilogramme de viande de poulet importé est en moyenne d’environ 1550 Fcfa contre près de 3000 Fcfa pour le poulet local moderne.

La hausse des prix des aliments pour volaille, qui représentent entre 60 et 70% des coûts de production, a également un impact direct sur les charges des éleveurs ouest-africains, et in fine sur la rentabilité des exploitations. En Côte d’Ivoire, le prix du maïs importé, principalement des pays d’Amérique du Sud a par exemple grimpé de 30% en raison de l’augmentation des coûts du fret alors que le tarif de la céréale produite localement s’est envolé de 150% sur les deux dernières années en raison d’une faiblesse de l’offre. Cette situation a provoqué une baisse de 20% de la production de viande dans le pays.

Le manque de commodité de la production locale constitue par ailleurs une contrainte majeure au développement de la filière avicole en Afrique de l’Ouest. Alors que la disponibilité du produit sous forme plumée, coupée en morceaux et déjà prête à cuire est un critère important d’achat pour les consommateurs, la volaille locale est vendue sous forme vivante et entière dans la plupart des pays de la région tandis que le poulet importé est proposé sous forme transformée.

Pour développer l’industrie avicole locale, le rapport recommande aux pays d’Afrique de l’Ouest de mettre sur pied des filières intégrées où les acteurs maîtriseront aussi bien les activités en amont (importations d’œufs à couver, reproduction, production de viande) qu’en aval (abattage, découpe, packaging, distribution).

Les gouvernements devaient également encourager les initiatives visant à accroître la production du maïs et du soja, qui représentent les premiers ingrédients pour la composition des rations animales, afin de réduire la volatilité des prix et accorder une priorité d’approvisionnement à l’industrie avicole nationale.

La protection du marché intérieur de la concurrence internationale représente aussi une piste pour l’émergence de champions locaux comme la Sedima (Sénégalaise de distribution de matériel avicole) et la Sipra (Société ivoirienne de productions animales), qui sont respectivement leader du marché avicole au Sénégal et en Côte d’Ivoire. Ces deux pays appliquent depuis plus d’une décennie un protectionnisme éducateur reposant sur les restrictions sur les importations de volaille, ce qui leur a permis de sécuriser les investissements et d’augmenter la production locale à l’abri de la concurrence internationale.

ECOFIN

Recent Comments

Un message, un commentaire ?